Dette

- Quick access:

- Structure de la dette

- Instruments de financement

- Notation de l'émetteur

Dette nette

Au 31 décembre 2025, la dette financière nette du groupe s’élève à 2 631,4 millions d’euros, soit 3 625,3 millions d’euros de dette financière brute moins 1037,5 millions d’euros de trésorerie et équivalents de trésorerie, plus 43,6 millions d’euros autres.

(en millions d’euros) |

31 déc 2025 |

31 déc 2024 |

31 déc 2023 |

31 déc 2022 |

31 déc 2021 |

|---|---|---|---|---|---|

|

Obligations senior |

1 782,6 |

1 378,8 |

1 370,1 |

953,2 |

999,5 |

|

Schuldschein |

300,0 |

200,0 |

– |

– |

– |

|

Lignes bilatérales |

20,0 |

80,0 |

50,0 |

– |

– |

|

Titrisation |

1 337,1 |

1 336,1 |

1 183,5 |

1 183,5 |

905,0 |

|

Titres négociables à moyen terme |

75,3 |

60,6 |

49,9 |

– |

– |

|

Billets de trésorerie |

19,8 |

34,8 |

34,9 |

45,0 |

125,5 |

|

Autres dettes et trésorerie |

(903,4) |

(606,4) |

(726,9) |

(723,3) |

(478,8) |

|

Endettement financier net |

2 631,4 |

2 483,9 |

1 961,5 |

1 458,4 |

1 551,2 |

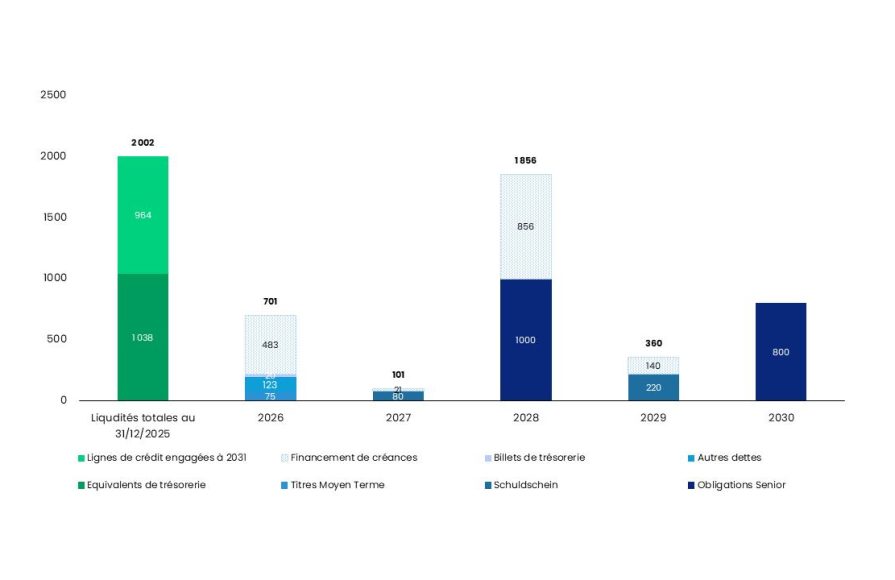

Profil de maturité des financements

Ratio d’endettement

Au 31 décembre 2025, le ratio d’endettement* de Rexel s’est élevé à 2,03x.

Instruments de financement

au 31 décembre 2025

Instrument |

Date de mise en place |

Taille du programme (en millions de devises) |

Encours (en millions de devises) |

Documentation |

|---|---|---|---|---|

|

Billets de Trésorerie |

Septembre 2010 |

EUR 300,0 |

EUR 20,0 |

Documentation Financière* |

|

Neu MTN |

Juin 2022 |

EUR 300,0** |

EUR 75,0 |

Documentation Financière* |

*French version only / ** Plafond du programme de Neu MTN augmenté de EUR 100m à EUR 300m le 30 juillet 2025.

Contrat de Crédit Senior*

étendu au 23 janvier 2030 en janvier 2025.

Montant max. (en millions équivalent euros) |

Montant tiré |

Maturité |

|---|---|---|

|

EUR 900.0 |

EUR 0.0 |

23 janvier 2031 |

* Contrat de Crédit Senior augmenté de EUR 700m à EUR 900m et étendu au 23 janvier 2031 en décembre 2025.

Emprunts obligataires

Montant nominal (en millions) |

Maturité |

Coupon |

Notation (Moody’s / S&P) |

ISIN (Regulation S / 144A) |

Date de call |

|---|---|---|---|---|---|

| EUR 400,0 |

15 juin 2028 |

2,125% |

Ba1 / BB+ |

XS2332306344 | N/A |

15 juin 2024 |

| EUR 600,0 |

15 déc 2028 |

2,125% |

BA1 / BB+ |

XS2403428472 | N/A |

15 déc 2024 |

| EUR 400.0 |

15 sept 2030 |

5,25% |

BA1 / BB+ |

XS2655993033 | N/A |

15 sept 2026 |

| EUR 400,0 |

15 sept 2030 |

4,00% |

Ba1 / BB+ |

XS3146987543 | N/A |

15 sept 2027 |

Listing: Luxembourg Stock Exchange - Euro MTF Market

Obligations senior liées au développement durable

Date |

Cadre des émissions d’obligations indexées sur des indicateurs de développement durable (en anglais) |

Avis du tiers expert indépendant sur le cadre des émissions d’obligations indexées sur des indicateurs de développement durable (en anglais) |

Rapport d’assurance limitée du vérificateur indépendant sur les chiffres 2016 (en anglais) |

Rapport d’assurance limitée du vérificateur indépendant sur les chiffres 2023 (en anglais) |

Avis d’atteinte des objectifs de développement durable (en anglais) |

|---|---|---|---|---|---|

|

Octobre 2021 |

Téléchargement | Téléchargement | Téléchargement | Téléchargement | Téléchargement |

|

Avril 2021 |

Téléchargement | Téléchargement | Téléchargement | Téléchargement | Téléchargement |

|

Septembre 2023 |

Téléchargement | Téléchargement | Téléchargement |

Remboursement des obligations senior (documents en anglais)

-

La notice du prix de remboursement intégral des obligations senior 2.75% EUR remboursables en 2026 – code ISIN : Reg S XS1958300375

3 juin 2025 99 Ko

-

La notice du prix de remboursement intégral des obligations senior 2.125% EUR remboursables en 2025 – code ISIN : Reg S XS1716833352

3 juin 2025 103 Ko

-

La notice du prix de remboursement partiel des obligations senior 2.125% EUR remboursables en 2025 – code ISIN : Reg S XS1716833352

3 juin 2025 168 Ko

-

La notice du prix de remboursement intégral des obligations senior 2.625% EUR remboursables en 2024 – code ISIN : Reg S XS1574686264

3 juin 2025 324 Ko

Notation de l'émetteur

Agences |

Notation long terme |

Notation court terme |

Perspectives |

Publications |

|---|---|---|---|---|

|

Moody’s |

Ba1 |

– |

Stable |

August 27, 2025 |

|

Standard & Poor’s |

BB+ |

B |

Stable |

July 21, 2025 |